(报告出品方/作者:中银证券,余嫄嫄,王海涛)

浙江万盛股份有限公司(以下简称“万盛股份”、“公司”) 前身为成立于 1995 年的临海市江南助剂 厂。公司 20 多年来专注于以磷系阻燃剂为主的功能性精细化学品的生产、研发和销售,目前已成为 全球最大的磷系阻燃剂供应商。2014 年 10 月,公司于上交所挂牌上市(股票代码:603010)。2015 年 11 月,公司收购张家港市大伟助剂有限公司,拓展特种脂肪胺类业务。2020 年 8 月,公司成立全 资子公司山东万盛新材料有限公司,拟投建年产 31.93 万吨功能性新材料一体化生产项目。2021 年 11 月,公司通过投资控股福建中州新材料科技有限公司拟新建“三明锂离子电解液添加剂和导电新 材料项目”,正式进军新能源汽车电池材料领域。公司不断拓展业务板块,目前已形成磷系阻燃剂、 胺助剂及催化剂、涂料助剂、新能源汽车电池材料等多业务板块齐头并进的良好发展态势。

公司目前主要产品包括阻燃剂、胺助剂及催化剂和涂料助剂,均属于功能性精细化学品领域。根据 公司 2020 年报,阻燃剂产品占公司主营收入比例为 76.51%,胺助剂及催化剂产品占比为 20.88%,涂 料助剂产品则仅占 2.5%。公司现有工程塑料阻燃剂产能 7.5 万吨(其中 BDP6.5 万吨),TCPP 产能 4 万吨,软泡阻燃剂产能 1 万吨,胺助剂产能 2.5 万吨,催化剂产能 1 万吨,涂料助剂产能 4 万吨。公 司设有欧洲万盛、英国万盛、美国万盛、香港万盛销售子公司,服务欧洲、美国当地客户,并已与 陶氏化学、拜耳、朗盛、巴斯夫、沙比克、金发科技、万华化学等国内外知名企业建立了长期的合 作关系,形成了较高的客户认证壁垒。

产品下游应用广泛。公司产品的原材料主要包括环氧丙烷、苯酚、双酚 A、三氯氧磷、间苯二酚等 基础化工原料。产品下游来看,阻燃剂可应用于汽车、电子电器、网络通信设备、建筑以及家具等 行业;胺助剂及催化剂可用于个人护理、电子化学品、水处理和杀菌剂等行业;涂料助剂则应用于 防腐涂料及地坪涂料行业。

公司当前实际控制人为高献国家族,未来有望归入复星集团

截至 2021 年 11 月 28 日,万盛股份实控人为高献国家族。高献国家族通过 100%控股河南洛升(原“万 盛投资”)间接持有万盛股份 14.14%股权,另外,高献国、高峰、高远夏分别直接持有万盛股份 6.33%、 2.43%、1.16%的股权。目前,南钢股份持有公司 14.42%的股权。山东万盛新材料有限公司、张家港 市大伟助剂有限公司、浙江万盛科技有限公司为公司全资子公司,江苏万盛大伟化学有限公司为公 司全资二级子公司。

公司控股股东和实际控制人拟发生变化。公司控制权将在非公开发行股票完成后发生变更。公司拟 非公开发行不超过 10,430 万股(含 10,430 万股)股票,将全部由南钢股份认购。若本次非公开发行 完成,南钢股份合计将持有公司 17,430 万股股份,占发行后总股本的 29.56%,公司控股股东将由河 南洛升变更为南钢股份,实际控制人将由高献国家族变更为郭广昌。2021 年 11 月 12 日,公司非公 开发行股票申请已经获得证监会受理。

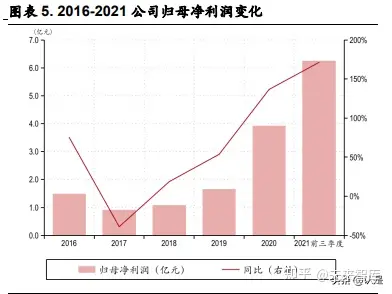

公司盈利能力持续提升

公司经营业绩持续增长。公司近年来营业收入稳定增长,营业收入从 2016 年 12.27 亿元增长到 2020 年 23.3 亿元,年均复合增长率为 21.5%。归母净利润从 2016 年 1.49 亿元增长到 2020 年 3.93 亿元,年 均复合增长率为 35.83%。 2021 年,公司前三季度实现营业收入 30.68 亿元,同比增长 97.80%,归母 净利润 6.25 亿元,同比大幅增长 171.41%,主要原因为阻燃剂市场供应短缺,公司阻燃剂产品量价齐 升。

公司绝大部分毛利来源于阻燃剂业务。公司业务毛利结构与收入类似,绝大部分来自于阻燃剂,胺 助剂及催化剂毛利占比不足 20%。聚合物多元醇(POP)收入和毛利占比逐年下降,2019 年,公司不 再生产聚合物多元醇(POP),转向涂料助剂行业,2020 年涂料助剂的毛利占比为 0.45%。

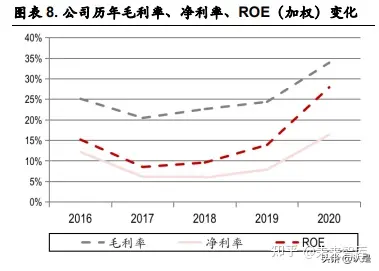

公司调整业务模块,盈利能力逐年提升。公司毛利率总体处于上升趋势,除了在 2017 年由于全球化 工原材料成本快速上涨而出现小幅下降。公司的毛利率从 2016 年的 25%左右提高到 2020 年的 33.92%,主要归因于公司主要产品阻燃剂、胺助剂盈利能力提升。公司的净利率与毛利率变动趋势 一致,在 2017 年下降后持续提升,2020 年公司净利率已提升至 15%以上。公司的 ROE 变动趋势也与 毛利率变动趋势基本一致。分产品而言,阻燃剂毛利率在 2018-2020 年逐年上升,主要是由于阻燃剂 行业供小于求,公司阻燃剂产品价格上升。胺助剂毛利率波动较大,主要系市场供求关系及原料成 本波动所致。2020 年涂料助剂毛利率则略有下滑至 6.09%,主要是因为业务开展初期,处于客户开发 阶段,产能负荷不足。

多个在建项目或将给未来业绩带来较大增量

根据 2021 年 8 月 3 日公司非公开发行方案修订公告,山东万盛新材料有限公司年产 31.93 万吨功能 性新材料一体化生产项目计划总投资 16 亿元,建设周期为 2 年。目前该生产项目已成功拿到能评、 环评批复,项目建设正有序推进中。项目建成后,公司将新增 7 万吨绿色聚氨酯阻燃剂、5 万吨绿 色工程塑料阻燃剂及 7 万吨三氯氧磷、10 万吨高端环氧树脂及助剂、2.93 万吨表面活性剂的生产 能力。公司阻燃剂产能将进一步提升,有利公司巩固行业龙头地位,进一步提高行业市场份额。三 氯氧磷的自主生产,有利于公司向产业链上游延伸,保证阻燃剂业务的原材料供应,提升阻燃剂业 务的盈利水平。环氧树脂及助剂、表面活性剂为公司在涂料助剂与胺助剂业务上的延伸,有利于公 司实现产品线多元化,打开更广阔的市场空间。

另外,根据公司 2021 年半年度报告,临海厂区一车间技改项目,已于 2021 年下半年建设完成;杜 桥医化园区研发中心募投项目,研发设施仪器已投入使用;江苏大伟二期工程年产 27,000 吨脂肪 胺及其衍生产品生产项目有序推进,预计 2021 年第四季度施工完成进入试生产。杜桥医化园区年 产 4 万吨腰果酚系列产品项目已于 2019 年 9 月份顺利试生产,产品主要用于防腐环氧涂料及工 业环氧涂料,二期环保设施及罐区建设项目已于 2021 年上半年完成, 二期产能规划正在实施当中。

阻燃剂应用广泛,磷系阻燃剂为未来发展趋势

阻燃剂主要应用于塑料、橡胶领域,在合成材料安全性上发挥着重要作用。阻燃剂又称难燃剂、耐 火剂或防火剂,是用以阻止材料被引燃及抑制火焰传播的助剂,主要应用于高分子材料的阻燃处理。 经过阻燃剂加工后的材料,在受到外界火源攻击时,能够有效地阻止、延缓或终止火焰的传播,从 而达到阻燃的作用。就阻燃剂的下游应用领域而言,塑料约占 80%,橡胶约占 10%,纺织品约占 5%, 涂料约占 3%,纸张、木材及其他约占 2%。

阻燃剂分为有机卤系阻燃剂、有机磷系阻燃剂和无机系阻燃剂三大类。由于性能、阻燃效率、环保 性等方面的差异,有机卤系、有机磷系和无机系三大类阻燃剂的优缺点和应用领域各有不同。有机 磷系阻燃剂由于高效、低毒、少烟和低腐蚀等优势,成为未来主要的应用方向。

有机磷系阻燃剂可替代溴系阻燃剂,主要应用于聚氨酯材料与工程塑料领域。随着技术的进步,新 型磷系阻燃剂层出不穷,被广泛应用于各类高分子材料以及 PVC、PP 等通用塑料领域。有机磷系阻 燃剂在安全和环保方面的优势,使其成为替代溴系阻燃剂的优先选择之一。有机磷系阻燃剂在聚氨 酯材料和工程塑料领域的应用最为普遍。在种类繁多的聚氨酯产品中,有机磷系阻燃剂用量较大的 是聚氨酯泡沫和聚氨酯弹性体。前者主要包括聚氨酯软泡和聚氨酯硬泡,后者则主要表现为热固性 弹性体(TSU)和热塑性弹性体(TPU)的应用。与通用塑料相比,工程塑料具有良好的机械性能和 尺寸稳定性,在高温、低温下仍能保持其优良性能,有机磷系阻燃剂的相容度高、热稳定性高等特 点使其在工程塑料领域中得到广泛应用。

全球阻燃剂市场稳步发展,亚洲市场上升势头强劲

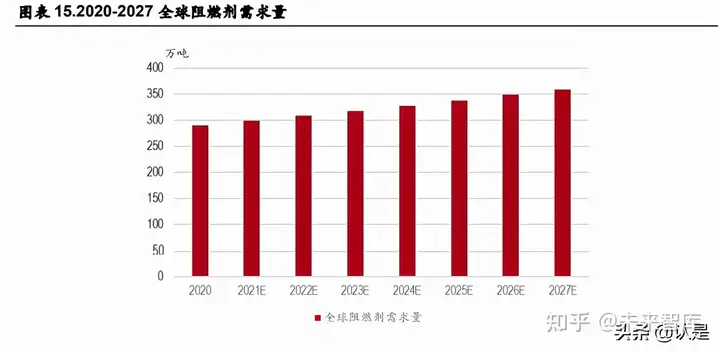

全球阻燃剂消费量逐年增长,2020 年全球阻燃剂需求量为 290.4 万吨,据 GRAND VIEW RESEARCH 预 测,2027 年全球阻燃剂需求量将达到 359.0 万吨,年均需求增速约 3.08%。美国、欧洲在阻燃剂消 费市场发展得较早,在上世纪 90 年代前后市场发展速度较快,但从 2005 年开始,阻燃剂消费市 场的重心逐渐转移至亚洲地区。亚洲地区阻燃剂行业虽然起步较晚,但从 2005 年至 2012 年,以 中国为代表的亚洲市场增长最快。

供应方面,国际市场形成了以以色列化工、美国雅宝、朗盛集团为代表的阻燃剂主要生产厂商,其 中,以色列化工、美国雅宝为全球主要溴系阻燃剂生产商,朗盛则生产高性能磷系和溴系阻燃剂。 随着中国阻燃剂行业的崛起,万盛股份、雅克科技、苏利股份以及晨化股份也逐渐成为世界阻燃剂 市场中重要的生产厂商。从 4 家上市公司最新披露年报来看,万盛股份 2020 年阻燃剂产量约 9.55 万吨,阻燃剂产品营收高达 17.79 亿元,为国内最大阻燃剂生产商。

阻燃剂行业的客户认证壁垒是导致阻燃剂厂商集中的原因之一。阻燃剂厂商的下游客户是各类合成 材料制造商,材料制造商在确定新供应商之前,必须经过一系列试验和测试。一旦通过系列测试, 阻燃剂厂商将会与下游合成材料制造商形成长期稳定的供货关系,这样的客户认证关系构成了阻燃 剂行业的高壁垒;材料制造商的产品认证一般需要 1-2 年或以上。

有机磷系阻燃剂消费量快速增长,中国市场占比不断提升

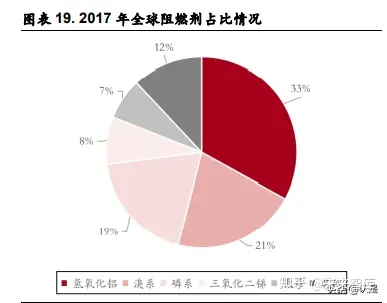

据中国产业信息网,2017 年全球有机磷系阻燃剂消费量约为 54 万吨,占全球阻燃剂消费量约 19%; 根据 Pinfa(国际无卤阻燃剂协会)2017 年的预测,受下游新能源汽车,PC 产能扩张,5G 基站建设 等推动,2017-2021 年全球有机磷系阻燃剂市场 CAGR 达到 7.1%。据智研咨询数据,2014 年中国有机 磷阻燃剂需求量为 7.84 万吨,2020 年需求量为 15.45 万吨,2014 年以来有机磷系阻燃剂需求 CAGR 为 11.97%。综合来看,中国市场有机磷系阻燃剂增速高于全球,在全球有机磷系阻燃剂消费中所占比 重不断提升。

国家对消防安全和防火材料高度重视,阻燃剂消费市场前景广阔

据应急管理部消防救援局数据显示,2013-2020 年中国火灾发生次数虽然呈现减少的趋势,但 2020 年 仍有 25.2 万起火灾事故发生。火灾频发对人民群众的生命财产安全造成巨大威胁,引起国家对消防 安全和防火材料的高度重视。为此,国家出台政策对公共场所使用的建筑制品、铺地材料、电线电 缆等,以及座椅、床垫中使用的保温隔热层的相关阻燃标准提出了具体要求,大力推动了我国阻燃 剂行业的发展。

欧盟无卤化法规促进有机磷系阻燃剂需求增长

欧盟等发达市场已经禁止在电子设备制造时使用多溴联苯、多溴二苯醚等卤系阻燃剂。《关于在电 子电气设备中限制使用某些有害物质指令》(The Restriction of the use of certain Hazardous substances in Electnical and Electronic Equipment,以下简称“ROHS 指令”)是由欧盟立法制定的一项强制性指令,核 心内容是在电子电气设备中限制使用毒害物质,保护环境,提供绿色消费,实现生产和消费两个领 域的灭害化、无害化。ROHS 指令规定,在电气、电子产品中如含有铅、镉、汞、六价铬、多溴二苯 醚和多溴联苯等有害物质的,欧盟从 2006 年 7 月 1 日将禁止进口。2011 年 7 月 1 日,欧盟理事会公 布了重新修订的《关于在电子电气设备中限制使用某些有害物质的指令》(2011/65/EU),代替原有 的 2002/95/EC 指令(2003 年 2 月 13 日公布)。新 ROHS 指令对电子电气设备中限制使用的铅、汞、 镉、六价铬、多溴联苯(PBB)、多溴二苯醚(PBDE)等 6 种有害物质的最大允许含量没有变化, 但扩大了适用范围,并要求欧盟委员会对限制物质清单在全面评估的基础上进行审查,并考虑对该 清单进行修订。欧盟新的电子显示屏生态设计法规要求现已公布,自 2021 年 3 月 1 日起,禁止在所 有电子显示屏、显示器和电视的机箱和机座中使用卤化阻燃剂。同时,由于 BDP、RDP 等无卤有机 磷系阻燃剂与 PC/ABS 等工程塑料相容性好,并且具有环保性能好、热稳定性高、对材料性能影响小 等优点,因此在手机、笔记本电脑、电视机等电子电器设备中得到广泛应用。欧盟无卤化法规的颁 布,或将促进磷系阻燃剂电子电器设备中的应用。

工程塑料类阻燃剂 BDP 需求持续增长,响水事故后供应端趋紧

BDP 为新型磷系阻燃剂双酚 A 双(磷酸二苯酯)的英文缩称,是一种齐聚磷酸酯的高效阻燃增塑剂 。 与传统的非聚合型阻燃剂相比,BDP 分子量大、磷含量高且结构对称,克服了传统磷酸酯类阻燃剂 阻燃效果和阻燃持久性不足的问题,具有阻燃性好,与聚合物基材相容性好,耐迁移,耐挥发,阻 燃效果持久的优势,是 80 年代末 90 年代初开始出现的一类新产品。作为高聚物的添加型阻燃剂,以 其独特的化学组合和机械性能,在高分子聚合物中显出良好的热稳定性,以及超常的阻燃性能,受 到广泛的重视和普遍的应用。

公司为工程塑料阻燃剂细分领域龙头,占全球 BDP 产能超过 40%。目前,全球 BDP 产能大约为 15 万吨,主要集中于 5 家企业,万盛股份的 BDP 产能约为 6.5 万吨,其中 2020 年新增 2 万吨,产能为 全球最大。默锐产能 1.5 万吨,其中 2019 年年底扩产 5000 吨;雅克科技因响水事故影响,目前可运 行产能约 5000 吨(注)。其他产能还包括日本大八(常熟) 2 万吨(日本本土 1 万吨于 2020 年 4 月停 产),日本艾迪科 3.5 万吨。美国雅宝、以色列化工集团、英国科聚亚 BDP 产能已于 2020 年陆续关 停。因 2019 年响水事故,雅克科技响水、滨海厂区停产,以及海外厂商的陆续关停,造成全球 BDP 阻燃剂供应大幅下滑,市场处于供不应求的状态。

BDP 行业扩产规划主要集中在万盛、默锐和江山,且预计集中于 2022-2023 年释放。公司年产 31.93 万吨功能性新材料一体化生产项目建成后将进一步扩产 5 万吨 BDP 及配套 7 万吨三氯氧磷原材料; 山东默锐 2 万吨 BDP 项目正在建设实施中;江山股份 1 万吨 BDP 装臵已开始建设中,截止 2021 半年 度报告,项目建设进度已达 29.70%。另外,新建产能方面,新安股份在福建上杭蛟洋工业区计划投 资 12.4 亿元建设 14.2 万吨新型无卤阻燃剂生产装臵,项目主要产品包括 TCPP、TEP、ADP、BDP 等。 徐州永利精细化工有限公司计划于在宁夏吴忠青铜峡市投资 6 亿元人民币建设年产 6 万吨三氯氧 磷、2 万吨五氯化磷、11.2 万吨新型磷系阻燃剂生产基地。考虑到阻燃剂项目的建设以及客户认证壁 垒,预计新增产能短期内不会对当前供应紧张的格局产生冲击。

需求端来看,据中国化工信息中心胡世明的《工程塑料阻燃体系市场发展概况 》报告指出,2020 年 BDP 阻燃剂市场需求量为 19.4 万吨,而近几年随着工程塑料产能不断扩张,磷系阻燃剂需求快速 增长;另外,欧盟法规推进电子电气设备无卤化,新能源汽车市场增长强劲, 5G 基站建设快速推 进,预计 BDP 未来 5 年有望维持略超 2 万吨/年的需求增长,供需缺口或将持续扩大。

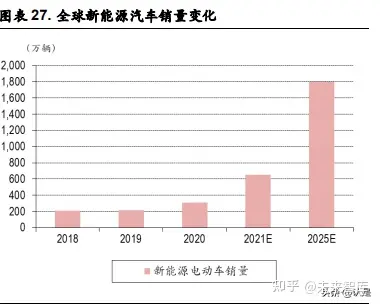

新能源汽车发展带动工程塑料阻燃剂需求增长。工程塑料在新能源汽车领域应用广泛,新能源汽车 零部件、充电桩充电枪外壳、电子配套设备等均有采用工程塑料。工程塑料中磷系阻燃剂用量占比 较高,另外在欧盟无卤化法规的约束下,溴系阻燃剂被禁止使用于电子显示器的外壳和支架中,预 计磷系阻燃剂每年会对部分溴系阻燃剂进行替代。据国际能源署 IEA 数据,截至 2020 年底,全球充 电桩数量约为 1070 万个;基于可持续发展方案模型,IEA 预计至 2025 年全球充电桩保有量将达到 6500 万个,年均复合增长率达 43.45%。根据 EVTank 联合伊维经济研究院发布的《全球新能源汽车市场中 长期发展展望(2030 年)》预计,到 2025 年,全球新能源汽车销量将达到 1800 万辆。工程塑料阻燃 剂在新能源汽车上的添加比例大致为每辆 0.005 吨,若 2025 年全球新能源汽车销量达到 1800 万辆, 工程塑料阻燃剂在新能源汽车上的应用量将增长至约 9 万吨。目前单个充电桩会添加约 0.6Kg 的工程 塑料阻燃剂,若 2025 年全球新能源汽车充电桩保有量为 6500 万个,工程塑料阻燃剂在充电桩上的应 用量约为 3.9 万吨。随着新能源汽车市场容量不断增大,工程塑料阻燃剂需求量也将随之增长。

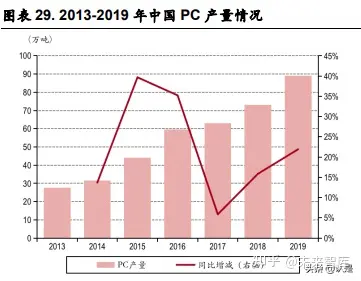

PC 价格走低、产能产量持续扩张,需求前景广阔推动 BDP 需求增长。磷系工程塑料阻燃剂多用于 PC 阻燃,磷系阻燃剂低毒、持久、性价比高,不仅能对 PC 合金有效阻燃,而且能改善 PC 合金的加 工流动性。近年来,PC 产能产量持续扩张。据卓创资讯统计,2021-2022 年国内预计有 142.5 万吨 PC 新产能陆续投产, 近两年新增产能相对现有产能增长近 68%。自 2018 年起,PC 现货价走势偏弱运 行,2020 年 11 月 PC 平均价格仅 17,704.76 元/吨,低于同期 17,814.29 元/吨的 ABS。PC 价格走低有利 于 PC 在电子电器、汽车、建筑材料和医疗器械等应用领域需求空间的打开,并提升与之配套的 BDP 的用量。

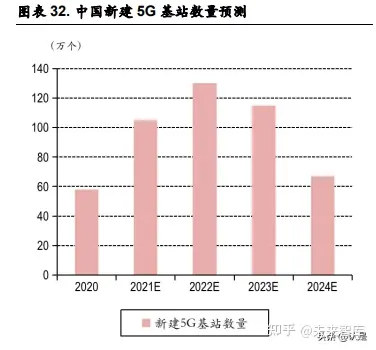

5G 时代来临,拉动工程塑料阻燃剂需求增长。由于 5G 通讯传输速率、信号强度等的提升,从基站 端到应用端,这对材料的性能也提出了更高质量的要求,5G 通讯的实现必将涉及到多领域材料的更 新换代,其中包括塑料领域的支持。5G 基站建设的数量将达到 4G 基站的两倍以上,仅基站建设将 给工程塑料行业带来大量需求。华为预计到 2025 年,全球 5G 宏基站总量将达到 650 万个,中国 5G 宏 基站总量 300 万个,全球小基站总量 1200 万个,中国小基站总量 600 万个。根据前瞻网数据,2021 年国内预计将新建 5G 基站 105 万个,之后在 2022 年 5G 基站将新增 130 万个,达到峰值,2023 年开 始 5G 基站建设增速预计放缓 。根据 Strategy Analytics 数据,2020 年全球 5G 手机出货量为 2.9 亿部, 高通预计 2021-2022 年全球 5G 手机出货量分别为 4.5、7.5 亿部。工程塑料阻燃剂 80%-90%消费量被应 用于下游电子电气设备,随着 5G 的推广,智能终端的外壳、中框等防护、包覆材料将大量用到工程 塑料,进而拉动工程塑料阻燃剂需求增长。

原料端方面,2021 年以来,原料三氯氧磷以及双酚 A 价格大幅上行,对 BDP 成本支撑强劲。据生意 社数据显示,三氯氧磷华东地区报价自 7 月开始大幅上涨,于 9 月触及高点 22125 元/吨,之后逐渐 回落。截至 11 月 22 日,三氯氧磷华东地区价格为 11550 元/吨,仍较年初上涨 77.69%。据百川盈孚数 据,双酚 A 市场自 2020 年 5 月以来震荡上行,2021 年 4 月 14 日价格最高触及 29900 元/吨,创近 10 年新高,随后虽大幅回落,但截至 2021 年 11 月 19 日,双酚 A 市场报价 17260 元/吨,仍较年初上涨 34.8%。

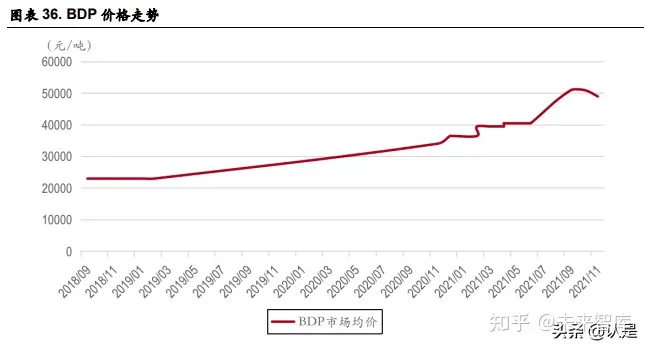

BDP 阻燃剂高景气,价格持续上行。据隆众资讯数据显示,近年 BDP 价格稳步上涨,2021 年出现大 幅上涨,10 月份价格最高触及 51000 元/吨,较去年同期上涨 59%,11 月份略有回调但仍维持高位, 截至 11 月 22 日,BDP 报价 49000 元/吨。

公司现有 BDP 产能 6.5 万吨,为全球规模最大的 BDP 阻燃剂生产企业,在此轮涨价中最为受益。弹 性测算:按照理论产能 65000 吨/年测算,BDP 阻燃剂价格每上涨 1000 元/吨,公司 EPS 增厚 0.114 元 (注:按照 15%所得税率,不考虑增值税,暂不考虑增发带来的股本摊薄)。

TCPP 阻燃剂部分产能关停,行业竞争格局改善

TCPP 阻燃剂作为低卤环保型阻燃剂,阻燃效率高,同时还兼有增塑、防潮、抗静电等作用,可用于 硬质或软质聚氨酯泡沫、聚氯乙烯、酚醛树脂、丙烯树脂以及橡胶、涂料的阻燃。通常它还与三氧 化二锑配合使用,用来提高三氧化二锑的阻燃效率。2021 年全球 TCPP 产能约 29 万吨,中国企业的 产能为 22.68 万吨,占全球产能的比重约为 78%。在国内主要拥有 TCPP 产能的生产企业中,前 5 大 企业分别为安徽润岳、万盛股份、晨化股份、雅克科技和河北振兴化工,拥有的产能分别为 9 万吨/ 年、4 万吨/年、3.48 万吨/年、3 万吨/年和 2 万吨/年。2020 年富彤化学有限公司和泰州瑞世特新材料 有限公司的 TCPP 生产线已停产,两家企业的 TCPP 产能约 6.5 万吨/年,约占国内总产能的 30%,约 占全球总产能的 25%。2020 年晨化股份子公司淮安晨化 2 万吨/年 TCPP 项目进入试生产,2021 年 4 月达到设计产能,2021 年 9 月安徽润岳年产 6 万吨 TCPP 项目投产。部分产能的关停以及新产能的投 产使得行业集中度进一步提高。

国内目前 TCPP 行业已知主要扩产规划分别有万盛股份“年产 31.93 万吨功能性新材料一体化生产项 目”新建 7 万吨 TCPP 产能(其中 4 万吨为浙江临海地区产能臵换),新安股份“年产 14.2 万吨磷系阻 燃剂产品项目”新建 7 万吨 TCPP 产能,宁夏永利“年产 6 万吨三氯氧磷、2 万吨五氯化磷、11.2 万 吨新型磷系阻燃剂项目” 新建 4万吨 TCPP产能,江山股份阻燃剂及其配套中间项目新建 3万吨 TCPP 产能。在行业部分产能关停、下游需求持续增长的影响下,扩产有利于公司进一步提高 TCPP 市占率, 巩固行业优势地位。

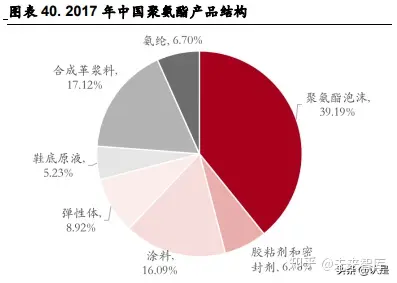

中国聚氨酯行业快速发展,TCPP 阻燃剂市场发展空间巨大。据中国化工行业协会数据,2020 年中国 聚氨酯产量为 1470 万吨,聚氨酯产品消费量达 1240 万吨,已成为了世界最大的聚氨酯生产国,最主 要聚氨酯消费市场之一;其中,聚氨酯产品以硬泡、软泡、合成革浆料、涂料、弹性体、氨纶为主, 聚氨酯泡沫(硬泡+软泡)、合成革浆料、涂料分别占中国聚氨酯产品需求约 39%、17%、16%,其余 产品占比均不足 10%;目前中国建材、家电、汽车产量均居世界第一,国家大力实施建筑节能新政 策、推广水性涂料等措施,都为聚氨酯产业带来巨大的市场机遇。预计中国聚氨酯产量消费量将持 续攀升,带动配套的硬泡阻燃剂 TCPP 用量增长。

原料端方面,今年原料三氯氧磷以及环氧丙烷价格大幅上行,对 TCPP 成本支撑强劲。据万得数据显 示,环氧丙烷价格自 2020 年大幅上涨后持续震荡于高位,于 2021 年 3 月 15 日触及近十年高位 19800 元/吨,第四季度开始有所下滑,截止 2021 年 11 月 21 日,环氧丙烷报价 14500 元/吨,相较 2020 年初 上涨 45%。原料端后期受不定期限电措施、环保因素制约,预计或将持续高位震荡运行。

TCPP 阻燃剂持续景气,价格维持高位。据隆众资讯数据,TCPP 价格自 2020 年 6 月开始上涨,2021 年价格持续维持高位,9 月 23 日 TCPP 价格最高触及 26000 元/吨,11 月份略有回调,截止 11 月 12 日, TCPP 报价 21000 元/吨,仍较去年同期上涨 26.3%。

公司现有 TCPP 产能 4 万吨,为国内规模第二大的 TCPP 阻燃剂生产企业,将充分受益于此轮产品涨 价。弹性测算:按照理论产能 40000 吨/年测算,TCPP 阻燃剂价格每上涨 1000 元/吨,公司 EPS 增厚 0.07 元(注:按照 15%所得税率,不考虑增值税,暂不考虑增发带来的股本摊薄)。报告来源:(未来智库)

脂肪胺应用广泛,国内市场发展空间巨大

胺助剂及催化剂产品通常以棕榈仁油等天然油脂制成的脂肪醇为主要原料,通过加氢、胺化等技术 工艺,制成特种脂肪胺类精细化工产品。脂肪胺分为伯胺、仲胺和叔胺及多胺四大类,特种脂肪胺 及其衍生物具有广泛的应用,主要用途包括医药、农药、油品添加剂、电子化学品以及日化产品等 脂肪胺类表面活性剂。

据公司 2020 年报,全球脂肪胺需求在 700 万吨以上,目前全球市场主要供应商有索尔维,赢创,万 盛大伟等。脂肪叔胺全球需求大于 25 万吨,国外生产叔胺的公司主要为 Albemarle Corporation、花王 和 EASTMAN,全球现有 20 万吨左右的脂肪叔胺产能无法满足现有的需求。中国为叔胺需求大国,年 均需求复合增长率在 5%左右;近些年受环保相关政策的影响和限制,国内一些小规模厂家逐步退 出,行业逐步向有规模优势的企业集中。

杀菌剂、洗手液等行业市场规模不断扩大,带动胺助剂销量增长

中国洗手液和工业杀菌剂市场规模不断扩张。据智研咨询统计,中国洗手液市场规模从 2015 年的 16.67 亿元增长至 2020 年的 38.99 亿元,年均增长 18.52%。工业杀菌剂方面,2013 年中国工业杀菌剂 市场规模约为 69 亿元,2018 年已增长至 119.6 亿元,2013-2018 年中国工业杀菌剂市场规模的年均复 合增长率超过 11%,行业市场规模增长平稳,增速预计将保持在较高水平。

公司胺助剂产品产销量持续增长

公司通过子公司张家港市大伟助剂有限公司于 2015 年开始生产脂肪胺产品。2019 年公司通过万盛大 伟生产胺助剂及催化剂。随着万盛大伟的产能逐渐释放,公司胺助剂及催化剂产量大幅度增长。据 公司 2020 年报显示,公司目前江苏泰兴厂区在建“年产 10 万吨特种脂肪胺系列产品项目”二期工程 “年产 2.7 万吨脂肪胺及其衍生产品生产项目”正在有序推进中,预计于 2022 年上半年建设完成。

公司涂料助剂产品包括腰果酚改性固化剂、稀释剂及聚酰胺固化剂等,主要原料为腰果壳油和二聚 酸等生物可再生资源,作为防腐涂料和地坪涂料被广泛应用于船舶防腐、钢结构桥梁防腐、石油石 化防腐、海洋工程防腐、风力发电防腐等领域,具有保护环境和节约资源的双重优势。近年来,随 着中国经济建设高质量发展,防腐涂料使用量保持着较快的增长速度,从而带动了涂料助剂等相关 配套产品的需求快速增长。在当前国家环保政策日趋严格、涂料行业 VOC 减排势在必行的趋势下, 腰果酚固化剂及稀释剂的特点尤其适合用于高固含及无溶剂涂料,这一优势有望支撑该产品的需求 不断增加。

涂料助剂作为公司新业务,未来发展空间广阔

根据美国 Persistence 市场研究公司(PMR)发布的最新研究报告显示,全球油漆和涂料市场价值 2020 年约为 1765 亿美元,约合 1.2 万亿人民币,2014-2022 年 CAGR 为 5.5%。美国市场研究机构 GrandViewResearch 研究报告显示,全球环氧涂料市场价值预计在 2024 年达到 417.1 亿美元,约合 3000 亿人民币。据此 ,EP(环氧树脂)固化剂的全球需求量将迅速膨胀。2016 年,国家工信部和财政部 联合发布了《重点行业挥发性有机物消减行动计划》,“计划”要求到 2018 年,低(无)VOCs 的绿 色涂料产品比例要达到 60%以上。2019 年,生态环境部发布了《重点行业挥发性有机物综合治理方 案》,要求企业应大力推广使用低(无)VOCs 涂料,重点区域到 2020 年底前基本完成推广;鼓励加 快低(无)VOCs 涂料的研发与生产。含量低(无)VOCs 的产品中,腰果酚固化剂、稀释剂属于可 再生的生物资源,不仅价格低廉,来源丰富,且特别适合用于高固含及无溶剂涂料,其行业需求将 不断增加。

涂料助剂业务初露头角,营收占比尚低但增长迅速。万盛股份杜桥医化园区年产 4 万吨腰果酚系列 产品项目为公司近两年涂料助剂最重要的项目。产品主要用于防腐环氧涂料及工业环氧涂料,将丰 富公司的精细化工产品,扩展在涂料助剂业务的布局。项目一期已于 2019 年 9 月份顺利试生产,另 外,腰果酚系列产品项目二期环保设施及罐区建设项目也已于 2021 年上半年完成,二期产能 20000 吨正在规划实施当中。据公司 2020 年报,公司 2020 年实现涂料助剂生产量 5,720.44 吨,同比增长 599.79%,实现销售量 4,940.82 吨,同比增长 2,028.47%。

公司涂料助剂主要客户包括海虹老人、宣伟、立邦、鱼童等国内外工业环氧涂料公司。环保安全等 问题使得部分涂料助剂生产企业逐步被市场淘汰,这将为公司 提供更多的市场机遇。涂料助剂业务 或将成为公司未来功能性精细化学品重要的增长点,助推公司成为该细分行业全球主要供应商之一。报告来源:(未来智库)

2021 年 11 月 11 日,万盛股份披露对外投资公告,公司投资福建中州拟新建“三明锂离子电解液添加 剂和导电新材料项目”,计划生产锂离子电解液添加剂和导电新材料共十五种产品,合计 95500 吨。 其中,一期实现产能 20500 吨(VC5000t/a;FEC5000t/a;DTD1500t/a;NNP7500t/a;VEC200 t/a;MMDS 200 t/a;DENE 200 t/a;TMSP 100 t/a;TMSB 100 t/a;1,3-PS 500 t/a;BOB200 t/a)。

VC、FEC 需求逐年增长

VC 与 FEC 是锂电池中应用最为广泛的电池电解液添加剂,VC 中文名为碳酸亚乙烯酯,是一种锂电 池新型有机成膜添加剂与过充电保护添加剂,具有良好的高低温性能与防气胀功能,可以提高电池 的容量和循环寿命。FEC 中文名为氟代碳酸乙烯酯,主要用作锂离子电池电解液添加剂,形成的 SEI 膜既有紧密结构层又不增加阻抗,能阻止电解液进一步分解,提高电解液的低温性能。因此,这类 电解液添加剂对锂电池性能的提升至关重要。

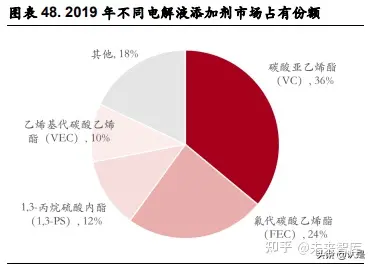

据隆众资讯数据,2019 年 VC、FEC 分别占电解液添加剂市场的 36%、24%份额;据 EVTank 数据,全 球电解液添加剂出货量从 2014 年 3490 吨大幅增长至 2020 年的 18750 吨,近 6 年 CAGR 高达 32.34%。 随着全球电解液添加剂出货量的持续增长,VC、FEC 出货量也将相应逐年增长。

新能源汽车市场快速发展,动力电池装车量持续攀升

在“中国制造 2025"、“十四五”规划以及“双碳”政策的驱动下,新能源汽车以及动力电池相关利 好政策频出;受相关利好政策持续推动、动力电池技术进步、国民消费习惯改变、配套设施日渐完 善的影响,中国新能源汽车市场快速发展,从而带动了动力电池产业的迅猛发展。中国动力锂电池 产量从 2017 年 36.4GWh 增长至 2020 年的 83.4GWh,2017-2020 年 CAGR 为 31.8%。截止 2021 年 11 月底, 中国动力锂电池产量为 188.1GWh,同比增幅高达 175.5%。

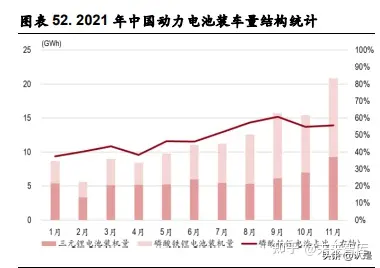

2020 上半年受疫情影响,动力电池装车量连续六个月同比下滑,下半年伴随着国内疫情基本受控, 新能源汽车销量及动力电池装车量迅速回暖,自 7 月开始同比增速由负转正。2020 年中国动力电池 装车量累计 63.6GWh,同比上升 2.3%。2021 年 1-11 月,中国动力电池装车量共计 128.3GWh,同比大 幅增长 153.1%。

从全球范围看,据 SNE Research 统计,2020 年动力电池总装车量达 137GWh,同比增长 17%,得益于 欧洲新能源汽车市场销量的爆发,增速快于中国市场。2021 年 1-10 月,全球动力电池总装车量为 216.3GWh,同比增长 116.3%,主要由于中国地区疫情基本受控,高能量密度 LFP 电池在全球的发展 与推广以及全球“碳中和”趋势加速。考虑到 2022 年全球疫情有望稳定,新能源汽车行业维持高景 气,预计 2022 年全球动力电池装车量将得到进一步提升。

磷酸铁锂电池装机占比上升,VC 需求激增

新能源汽车行业高景气,磷酸铁锂电池装机占比持续上升。目前,新能源汽车所用动力电池主要为 三元电池和磷酸铁锂电池。国内受新能源汽车补贴政策影响,并且凭借能量密度的优势,三元电池 在 2018-2020 年占据着相对主导地位,但磷酸铁锂电池由于安全性高、成本低等优点在紧凑式车和物 流车等领域占据绝对优势。根据中国汽车动力电池产业创新联盟发布的数据显示,2021 年 1-11 月份 我国动力电池装车量 128.3GWh,同比累计上升 153.1%,其中三元电池装车量 63.3 GWh,占总装车量 的 49.3 %,累计同比上升 92.5%;磷酸铁锂动力电池装车量 64.8 GWh,占总装车量的 50.5 %,累计同 比上升 270.3%。其中,2021 年 11 月,三元电池装车量 9.2GWh,磷酸铁锂电池装车量 11.6GWh。2021 年 7 月以来国内磷酸铁锂电池装车量连续五个月超越三元电池,并在年度累计装车量上完成了对三 元电池的反超。近日,包括特斯拉、大众、福特、奔驰在内的车企都表明了加大磷酸铁锂电池在基 础级车型使用比例的意愿,未来磷酸铁锂电池的需求量有望大幅增加。亿纬锂能、中航锂电、蜂巢 能源等国内头部企业今年也已经大规模布局磷酸铁锂电池产能,预计明年磷酸铁锂装车量增幅仍将 保持高位。

磷酸铁锂电池市占率的提升导致了 VC 的需求激增,磷酸铁锂电池中通常需加入不低于 3%的 VC,远 高于三元电池 1.5%左右的添加比例,使得 VC 处于供不应求的局面。在实际生产过程中,每 GWh 磷 酸铁锂电池需要 VC 用量 26 吨,每 GWh 三元电池需要 VC 用量约为 13 吨。根据 EVTank 联合伊维经济 研究院发布的《全球新能源汽车市场中长期发展展望(2030 年)》,2025 年全球新能源汽车销量将 达 1800 万辆。假设 2025 年全球磷酸铁锂电池装车量与三元电池装车量之比为 3:7,电化学储能需求 受政策性配储要求而持续增长,综上所述,2025 年动力电池 VC 需求量约为 30420 吨,VC 需求量总计 约为 37700 吨。

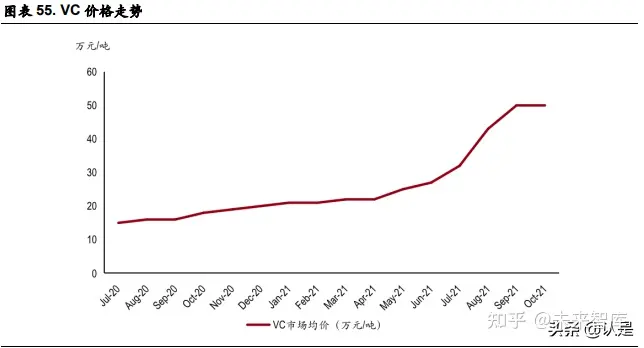

今年来 VC 价格大幅上行

需求大增支撑 VC 价格持续上行,据百川盈孚数据,2021 年 VC 价格屡创新高,10 月 VC 市场均价 50 万元/吨,相较去年同期已上涨 177.78%。虽然国内 VC 产能逐渐释放导致价格有回调趋势,但由于上 游原料价格坚挺与下游需求旺盛的双重效应,VC 价格下调幅度有限,预计未来一段时间仍将维持高 位。

VC 厂家积极扩产,行业维持供需紧平衡

国内目前 VC 产能合计 1.5 万吨左右,华盛锂电与华一新能源产能位居前二,其中华盛锂电产能为 3250 吨/年,华一新能源产能为 3000 吨/年,另外新宙邦、天赐材料、荣成青木和永太科技等企业产能在 1000-2000 吨/年。过去两年磷酸铁锂市场低迷所带来的 VC 产能过剩,使得生产厂家无法及时应对在 短时间内大涨的 VC 需求,市场处于供给紧缺的状态。

目前 VC 规划产能主要集中在永太科技、华一新能源以及万盛,并且都将于 2022-23 年释放。内蒙古 永太科技拟在 2022 年底前投产 25000 吨 VC,其中有 5000 吨产能已进入试生产阶段,预计 2021 年底 投产。华一新能源全资子公司大连华一拟建设 11.56 万吨/年的电解质及添加剂项目,其中包括 10000 吨/年的 VC 产能。万盛方面,公司出资 1.045 亿控股福建中州,拟建设年产 9.55 万吨电解液添加剂和 导电新材料项目,其中一期建设包括 5000 吨 VC 产能。考虑到 VC 存在投资规模大、建设周期长、生 产难度大以及国家管控较严等因素,即使未来 1-2 年产能开始逐渐释放,VC 整体开工率仍受限,缺 口或将延续至 2022 年底。

长期来看,考虑 VC 自聚合现象导致的产出损失,部分老旧产线退出产能以及无法全负荷运载等情 况;另外,参考当前 VC 行业低开工率,预计未来几年行业或维持供需紧平衡的状态。

FEC 价格今年来大幅上行,供需格局长期偏紧

由于 FEC 供应紧缺,今年来价格不断上涨,据 EVtank 数据,截止 2021 年 7 月,FEC 市场主流报价已 涨至 20 万元/吨以上,较 2020 年平均价格 9 万元/吨上涨超过 122%。

2021 年国内 FEC 产能约为 1.2 万吨,前三大企业分别为永太科技、山东永浩、华一新能源,分别拥有 3000 吨/年、2000 吨/年、2000 吨/年的产能。华盛锂电、新宙邦、荣成青木也分别有 1000-2000 吨产能 不等。下游磷酸铁锂电池的产量上升带动了 FEC 需求,并且随着新能源汽车销量预期的上升以及对 动力电池高续航、高质量的要求,FEC 厂家开始进行产能扩张,以应对 FEC 未来需求快速提升的情 况。华一新能源全资子公司大连华一拟建设 11.56 万吨/年的电解质及添加剂项目,其中包括 10000 吨 /年的 FEC 产能。万盛股份、内蒙古永太科技和新宙邦均已规划新建产能 5000 吨,预计于 2022 年底 至 2023 年释放。受地方政策、环保等因素的影响,FEC 供给紧张的状态或仍将持续 2-3 年。

FEC 供需格局总体向好,考虑部分退出产能及行业开工率,预计在 2023 年公司 FEC 产能释放后,FEC 行业供需格局或仍维持偏紧状态。

防火材料展|阻燃材料展|隔热展|2024防火材料展|2024阻燃材料展|2024隔热展|2024深圳防火材料展|2024深圳阻燃材料展|2024深圳隔热展|2024深圳防火材料展|2024深圳阻燃材料展|2024深圳隔热展|

沪ICP备19021068号-10